1. 財務情報の詳細分析

主要財務指標(前年同期比)

- 売上高:4兆3,641億円(+2.3%)

- 営業利益:8,646億円(+2.0%)

- 税引前利益:8,598億円(-1.1%)

- 親会社株主に帰属する四半期利益:5,365億円(-1.7%)

セグメント別業績

パーソナルセグメント

- 売上高:3兆5,624億円(+0.3%)

- 営業利益:6,838億円(+0.2%)

- au・UQ mobile・povoを中心とした5G通信、金融、エネルギー事業の連携強化

- ローソンとの提携によるリアル×テック事業の展開

ビジネスセグメント

- 売上高:1兆120億円(+9.0%)

- 営業利益:1,730億円(+7.6%)

- IoT、DX、生成AIの活用を進める「WAKONX」を展開

- セキュリティ会社ラックの完全子会社化を進め、サイバーセキュリティ事業を強化

財務状況(2024年12月31日時点)

- 資産合計:16兆2,844億円(+15.1%)

- 負債合計:10兆6,045億円(+26.8%)

- 資本合計:5兆6,798億円(-2.0%)

- 親会社所有者持分比率:31.5%(前期比 -5.6%)

キャッシュ・フロー

- 営業CF:7,184億円(前年同期比 -3,461億円)

- 投資CF:-1兆168億円(前年同期比 -3,351億円)

- 財務CF:2,729億円(前年同期比 +5,172億円)

- 自由CF:-2,984億円(前年同期比 -6,813億円)

2. 株主還元策

配当政策

- 2025年3月期の年間配当予想:145円(前年140円)

- 第2四半期時点の配当:70円(前年同額)

- 期末配当予定:75円(前年70円)

自社株買い

- 自己株式取得額:3,396億円

- 自己株式消却:4,256億円

- 自己株式比率:前期末 8.9% → 7.5%

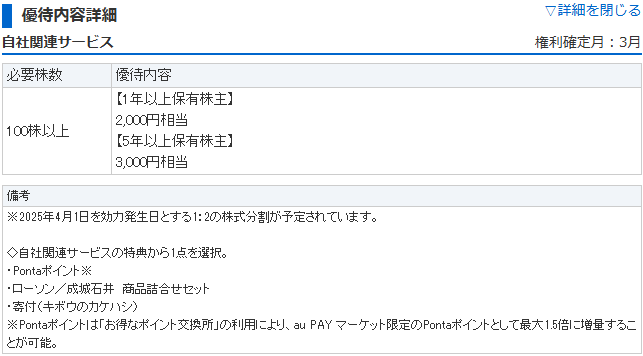

株主優待

KDDIは安定的な増配を継続し、株主還元を重視する姿勢を維持。

3. 今後の展望

通期業績予想(変更なし)

- 売上高:5兆7,700億円(+0.3%)

- 営業利益:1兆1,100億円(+15.4%)

- 親会社株主に帰属する当期利益:6,900億円(+8.2%)

成長戦略

① 5G通信の強化

- 約9.4万局の5G基地局展開(業界最多)

- Sub6(3.7GHz/4.0GHz)エリアが前年同期比1.5倍拡大

- 2025年春よりStarlinkを活用した衛星直接通信を開始予定

② デジタル事業の拡大

- AI・データ活用によるDXプラットフォーム「WAKONX」展開

- 法人向け5G、IoT、データセンター事業の拡充

③ 金融・エネルギー事業の成長

- auじぶん銀行の完全子会社化

- auフィナンシャルグループと三菱UFJグループの協業深化

- 群馬県と太陽光発電プロジェクト推進

④ コンビニ事業の強化

- ローソンとの共同経営(KDDIと三菱商事が各50%出資)

- AI・DX技術を活用した「未来のコンビニ」構想

⑤ グローバル戦略

- モンゴル市場でのシェアNo.1を維持

- ミャンマー市場での通信事業支援を継続

4. まとめ

- 増収増益:売上高・営業利益は前年同期比で増加

- 利益率の減少:税引前利益・親会社株主利益は微減

- 積極的な株主還元:増配・自社株買いを継続

- 5G・DX・金融・エネルギーの成長戦略を推進

- 通期業績予想は据え置き:安定成長を維持する見通し

KDDIは、通信事業の安定性を背景に、DX・金融・エネルギー・コンビニ事業を成長の柱とする戦略を推進。株主還元にも積極的で、今後の成長が期待される。

免責事項:本記事は、株式会社ムサシの最新決算情報を基に、財務状況、株主還元策、研究開発戦略について解説するものです。本記事の内容は、投資助言や推奨を目的とするものではなく、投資判断は読者ご自身の責任で行っていただくようお願いいたします。本記事の情報に基づいて生じたいかなる損失についても、当サイト及び執筆者は一切の責任を負いません。投資に関する最終決定は、ご自身で十分な調査を行い、必要に応じて専門家に相談の上で行ってください。